FORSCHUNGSPRÄMIE | Neuerungen durch das AbgÄG 2022

Mit dem Abgabenänderungsgesetz 2022 sollen die Rahmenbedingungen für die Forschungsprämie weiter verbessert werden. Insbesondere soll die Bemessungsgrundlage um einen fiktiven Unternehmerlohn erweitert und die Antragsfrist auf vier Jahre ausgedehnt werden. In bestimmten Fällen wird zudem auch eine Teilauszahlung von Forschungsprämien möglich sein.

Gemäß § 108c EStG kann für bestimmte begünstigte Forschungsaufwendungen bzw -ausgaben eine Forschungsprämie von 14 % geltend gemacht werden. Neben den Bestimmungen im Einkommensteuergesetz finden sich Detailregelungen in einer eigenen Forschungsprämienverordnung (BGBl II 2012/515 idgF).

Mit dem zwischenzeitig bereits im Bundesgesetzblatt kundgemachten Abgabenänderungsgesetz 2022 (AbgÄG 2022 – BGBl I Nr. 108/2022 vom 19.7.2022) sollen ua auch einige Neuerungen bei der Forschungsprämie umgesetzt werden, wobei neben der Novellierung des EStG auch die Verordnung entsprechend zu adaptieren ist. Es sind dies im Wesentlichen folgende Änderungen:

Fiktiver Unternehmerlohn

Nach den derzeitigen Bestimmungen werden als prämienbegünstigte Forschungsaufwendungen bzw -ausgaben (in der Verordnung im Detail geregelte Bemessungsgrundlage) nur (tatsächliche) Löhne und Gehälter sowie unmittelbare Aufwendungen und Investitionen, Finanzierungsaufwendungen und entsprechende Gemeinkosten (abzüglich steuerfreier Förderungen) anerkannt.

Mit dem AbgÄG 2022 erfolgt nun eine Erweiterung dahingehend, dass künftig auch „die Berücksichtigung eines fiktiven Unternehmerlohnes für eine nachweislich in Forschung und experimenteller Entwicklung ausgeübte Tätigkeit“ zu erfolgen hat. Nach den Gesetzeserläuterungen (EB) sollen von dieser Ausweitung insbesondere Start-Ups und kleine Unternehmen profitieren, deren Unternehmer für ihre eigene Tätigkeit keinen Lohn/Gehalt beziehen. Die neue Bestimmung ist jedoch grundsätzlich auf Unternehmen jeglicher Größe anwendbar.

Der forschungsprämienrelevante „fiktive Unternehmerlohn“ beträgt lt VO-Entwurf 45 EUR für jede geleistete Tätigkeitsstunde in begünstigte F&E, maximal jedoch 77.400 EUR für jede Person pro Wirtschaftsjahr (= max. 1.720 Stunden/WJ). Hinsichtlich der betraglichen Höhe hat man sich am aktuellen Kostenleitfaden der FFG orientiert und den dortigen Wert entsprechend valorisiert. Als Formalvoraussetzung für die Geltendmachung eines fiktiven Unternehmerlohns wird laut Forschungsprämienverordnung verlangt, dass die Tätigkeit auf der Grundlage von Zeitaufzeichnungen mit aussagekräftiger Beschreibung nachzuweisen ist.

Antragsfrist

Nach § 108c Abs 3 EStG idgF kann der Antrag auf Forschungsprämie (mittels Formular E 108c) derzeit spätestens bis zum Eintritt der Rechtskraft des betreffenden Einkommensteuer-, Körperschaftsteuer- bzw Feststellungsbescheides gestellt werden.

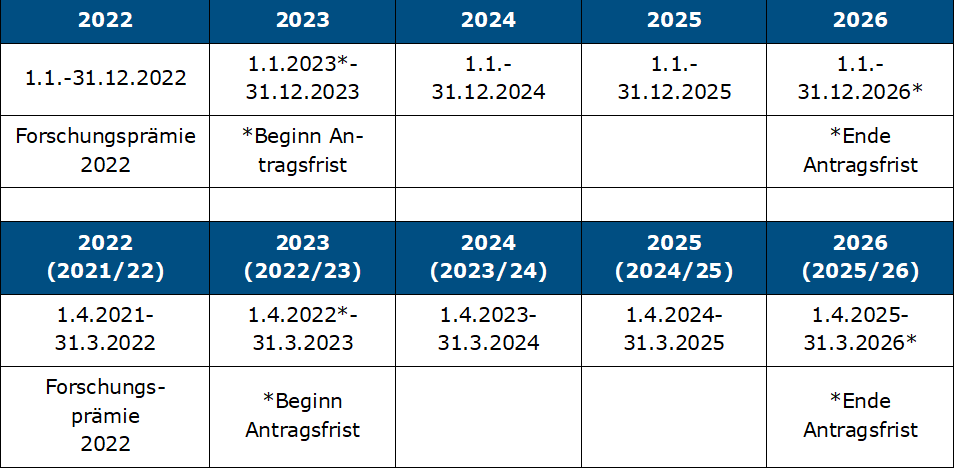

In der Praxis führt die derzeit bestehende Anknüpfung an die Rechtskraft des betreffenden Ertragsteuerbescheides der Jahreserklärung immer wieder zu Problemen. Künftig soll die Antragstellung der Forschungsprämie von der Rechtskraft entkoppelt werden und die Antragsfrist vier Jahre nach Ablauf des (letzten) Wirtschaftsjahres enden. Demnach stellen sich die Zeiträume für die - nur noch auf elektronischem Wege via FinanzOnline mögliche - Antragstellung künftig wie folgt dar:

(Teil-)Auszahlung

Prämienanträge umfassen häufig mehrere Forschungsprojekte oder Forschungsschwerpunkte. Im Zuge der Prüfung der Forschungsprämie ergibt sich nicht selten, dass einem Antrag nur in Bezug auf ein oder wenige Projekt(e)/Schwerpunkt(e) nicht vollinhaltlich entsprochen werden kann. Dies kann nach derzeitiger Rechtslage zu einer erheblichen Verzögerung der Prämienauszahlung auch für den unstrittigen Teil führen. Mit der nunmehrigen Neuregelung soll die Möglichkeit eines Teilanspruchs und damit einer Teilauszahlung in Bezug auf den unstrittigen Teil des Antrages geschaffen werden.

Eine solche – jeweils mit gesondertem Bescheid erfolgende - Teilentscheidung ist jedoch nur in Bezug auf (ganze) Forschungsprojekte bzw Forschungsschwerpunkte möglich, die unstrittig sind. Hingegen ist es nach den EB nicht möglich, strittige Teile aus einzelnen Forschungsprojekten bzw -schwerpunkten herauszulösen und eine Teilentscheidung über unstrittige Teile in der Bemessungsgrundlage zu treffen. Eine Teilauszahlung erfolgt nur auf Antrag des Anspruchsberechtigten, worüber die Abgabenbehörde in ihrem Ermessen entscheidet. Ist eine „erhebliche Verzögerung“ der Gesamtauszahlung zu erwarten und auch die Höhe der Prämie erheblich, kann wohl eine positive Erledigung erwartet werden.

Diesfalls wird also der Prämienantrag für ein (Wirtschafts-)Jahr durch mehrere Teilentscheidungen bzw mehrere Festsetzungsbescheide erledigt.

FAZIT

Die im AbgÄG 2022 vorgesehenen Neuerungen im Bereich der Forschungsprämie sind grundsätzlich zu begrüßen, wenngleich damit nicht ausschließlich Vorteile verbunden sind (so wird etwa nach Ablauf der nunmehr fix definierten vierjährigen Antragsfrist künftig keine nachträgliche Antragstellung mehr möglich sein, selbst wenn die Rechtskraft des bezughabenden ESt- oder KöSt-Bescheides, zB aufgrund einer Verfahrenswiederaufnahme nach einer BP, durchbrochen wurde). Die Berücksichtigung eines fiktiven Unternehmerlohns sowie die neue Antragsfrist soll erstmals für das Kalenderjahr 2022 betreffende Forschungsprämien anzuwenden sein, welche nach dem 30.6.2022 beantragt werden.

Wenn Sie mehr dazu wissen möchten, empfehlen wir Ihnen unser Webinar

Weiters haben die Verfasser dieses Beitrages auch einen ausführlichen Fachartikel in der SWK 18/2022, 766, publiziert:

Für weitere Fragen stehen Ihnen die Verfasser sowie auch die übrigen ExpertInnen der Service Line "Corporate Tax" gerne zur Verfügung!